Hvorfor du skal eie mange aksjer i porteføljen

Ifølge den allment fulgte kapitalmarkedsmodellen som ble utviklet på 60-tallet, får man nemlig kun betalt for markedsrisiko, ikke for risiko unikt for det enkelte selskap, siden dette kan diversifiseres bort.

Disse matematiske beregningene bygger ofte på månedlige avkastningstall. Dette impliserer dermed at porteføljens bestanddeler stadig justeres i forhold til hverandre. Men i en praktisk verden vil man gjerne ha lange tidshorisonter uten å røre noen av posisjonene. Hvordan stemmer denne praktiske verdenen med den mer teoretiske verdenen man gjerne får gjengitt? I en ny studie har Hendrik Bessembinder, Te-Feng Chen, Goeun Choi og K. C. John Wei undersøkt avkastningen fra 62 000 børsnoterte aksjer fra hele verden i perioden 1990 til 2018. Konklusjonen er ganske sjokkerende: Kun 40% av aksjene har høyere avkastning enn amerikanske statsobligasjoner målt over en 28-års horisont. Og ikke nok med det; -100% er den vanligst forekommende avkastningen, da 4% av aksjene i studien har blitt nullet over et tiår. Dette kompenseres kun med en liten andel, ca 2% av aksjene med svært høy avkastning.

Kilde: Bessembinder et al. (2019)

Så godt som all avkastning i aksjemarkedet er dermed generert av en liten andel av alle aksjer, mens flesteparten av aksjene gjør det svakere enn sikre renteplasseringer. Siden så mange av aksjene gjør det svakt, er man relativt avhengig av å ha i hvert fall én innertier i porteføljen med svært høy avkastning for å holde følge med markedet.

Det som umiddelbart virker overraskende, er at dette funnet ikke virker logisk sett i forhold til det faktum at aksjemarkedet totalt sett, representert ved en indeks, har generert mye mer enn renteplasseringer over samme tidsrom. Dette er imidlertid fordi indeksen ikke er passiv i den forstand at den ikke gjør noe. Indekssammensetningen av aksjer oppdateres stadig, og således vil indeksen gradvis kjøpe seg opp i aksjene med høyest avkastning. Man kommer kanskje sent inn, men man er i alle fall litt med på festen. Forfatterne av studien viser at 8% av all global avkastning i aksjemarkedet fra 1990 til 2018 kom fra fem selskaper: Apple, Microsoft, Amazon, Alphabet (Google) og Exxon Mobile. To av disse selskapene eksisterte ikke engang ved starten av perioden.

Arbeidet som forskerne har lagt ned kan få ringvirkninger for finansfaget i mange år fremover. For det første viser det at investeringer i enkeltaksjer er langt mer risikabelt (i den forstand at det er større usikkerhet rundt avkastningen) enn det som er tidligere antatt. Dette gjelder selv om man har lang horisont. Børsnoterte aksjer har langt mer til felles med tidligfase-investeringer (venture) enn det man kunne tenke seg. Også her er det den ene raketten som betaler for de mange mislykkede forsøkene.

Sannsynligheten for å få med i hvert fall én av de store vinneraksjene i en portefølje bestående av 20 aksjer er kun 33%. Øker man antallet til 40 aksjer, øker sannsynligheten til 54%. Øker man antallet til 80 øker sannsynligheten til 80%. Så ved å øke antallet aksjer øker sannsynligheten for å trekke «vinnerloddet». Men samtidig faller også vekten i hver aksje, slik at sannsynligheten egentlig blir sannsynligheten for å unngå å mislykkes totalt, i forhold til indeksen.

Forfatterne selv konkluderer med at investorer som selv ikke har noen spesiell evne til å finne de store vinnerne på forhånd, vil være mest tjent med å ligge i en bred indeks. Det er imidlertid ikke vesentlig om aksjene som inngår i porteføljen er valgt med utgangspunkt i en aktiv seleksjonsprosess eller ved å følge en slavisk fordelingsnøkkel. Det viktigste er at man blir eksponert mot den enorme skjevheten som finnes i markedet, og det fordrer en viss dynamisme ved at nye aksjer tas inn. Eksponering mot aksjer generelt er ikke nok, siden flesteparten av dem gjør det dårligere likevel. Således virker en statisk portefølje av et utvalg stabile «blue chips» ikke som en god strategi! Da er det bedre å sysselsette relativt lite kapital i noen risikable «lottokuponger» og holde lav risiko på resten av pengene.

Dersom man ønsker å aktivt oppsøke neste innertier, er dette en vanskelig oppgave, da det er langt mellom hver av dem. Samtidig er det vanskelig å greie å holde vinneren lenge nok. På et tidspunkt blir det faktisk rasjonelt å begrense hvor mye penger som er i denne aksjen. Sistnevnte er også et problem for fond, også indeksfond, da den maksimale posisjonstørrelsen (i en konsentrert indeks) vil gjøre at fondet ikke kan følge indeksen. Totalt sett er det en vanskelig øvelse. Flest mulig lodd, som man i tillegg vil greie å holde på også etter en kraftig oppgang, fordrer at hver enkeltposisjon er begrenset i størrelse.

Uansett, en god strategi vil derfor være å ikke begrense seg til de store og dominerende «sikre» selskapene, men også åpne porteføljen for investeringer i mer uprøvde verdipapirer.

Anbefalt lesning:

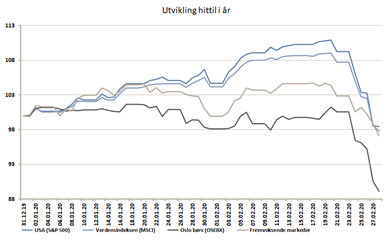

Utvikling sist måned og hittil i år

| Sist måned (NOK) | Hittil i år (NOK) | |

|---|---|---|

| S&P 500 | -6,0 % | -1,6 % |

| FTSE ALL World | -6,2 % | -2,3 % |

| Oslo børs (OSEBX) | -9,1 % | -10,9 % |

| FTSE Emerging | -2,8 % | -2,9 % |

| Norsk statsrente (3m) | 0,1% | 0,1 % |

Viktig informasjon / disclaimer

De fleste grafene i denne presentasjonen er utarbeidet i Bloomberg og baserer seg på kilder som anses som pålitelige. Norcap garanterer ikke at informasjonen er presis eller fullstendig.

Uttalelsene i presentasjonen reflekterer Norcaps oppfatning på utarbeidelsestidspunktet, og Norcap forbeholder seg retten til å når som helst endre syn uten varsel.

Denne presentasjonen skal på ingen måte forstås som en ubetinget anbefaling om kjøp eller salg av finansielle produkter. Eventuelle investeringer må ses i sammenheng med kundens finansielle situasjon og kunnskap og erfaring innen finansielle instrumenter. Enhver investering vil typisk være beheftet med risiko, og verdien av denne vil kunne falle så vel som stige.

Norcap påtar seg intet ansvar for tap eller utgifter som skyldes forståelsen av og/eller bruken av denne rapporten. Norcap, selskapets ansatte samt ansattes og selskapets nærstående kan ha eierinteresser i nevnte aktivaklasser, produkter eller underliggende selskaper.